Qu’est-ce que le financement de contentieux ?

Le financement de contentieux, ou ‘’Litigation finance’’ est un mécanisme qui permet aux particuliers ou aux entreprises de bénéficier d'un soutien financier pour mener leur procédure judiciaire. Ce type de financement est assimilable à de la dette privée. Des sociétés de gestion se sont spécialisées dans ce domaine et ouvrent un nouveau marché pour les cabinets d’avocats. Quant à la partie plaignante, le financement de contentieux lui permet soit d’obtenir les moyens financiers dont elle ne dispose pas seule, soit d’éviter de les mobiliser dans le cadre de la procédure judiciaire.

‘’Concrètement, le financement de contentieux est utilisé pour couvrir les frais de justice, tels que les frais d'avocat ou de tribunal.’’

Au-delà du litige initié par un plaignant, il peut également s’agir d’actions collectives, de procédures arbitrales ou de réclamations commerciales suite à des préjudices subis.

Le sous-jacent des fonds de financement de contentieux est un actif légal : une affaire judiciaire. Le but est l’obtention du paiement des dommages et intérêts. La société de gestion qui organise le financement de contentieux prend un risque dans le cas de la perte de l’affaire. En contrepartie, elle se rémunère avec une partie des gains obtenus à la fin d’une procédure judiciaire gagnée.

Comment fonctionne le financement de contentieux ?

Les fonds présentent leur service comme le moyen d’externaliser le financement d’une procédure judiciaire, et donc le risque.

Au départ du financement de contentieux, les cabinets d’avocats sont les apporteurs d’affaire : ils ont un ensemble de cas et décident de trouver un financeur pour leurs différents frais. Une négociation s’engage entre le cabinet d’avocats et la société de gestion qui apporte le financement. La société de gestion effectue bien sûr un travail de sélection en amont sur les cabinets d’avocats qu’elle souhaite financer et éventuellement sur la nature des affaires judiciaires qui entreront dans le cadre du mécanisme de financement. Elle va également privilégier des affaires avec d’importantes sommes en jeu et de bonnes chances de succès.

En contrepartie du risque pris, le financeur demande un pourcentage des dommages et intérêts obtenus sur les affaires gagnées. Il s’agit d’un accord tripartite entre le financeur, le cabinet d’avocats et le plaignant. L’ordre de priorité lors des remboursements est défini à l’avance : le financeur se rembourse d’abord à 100 %, puis pari-passu entre le financeur et le cabinet d’avocats.

‘’Dans le marché actuel, la société de gestion va récupérer en moyenne 20 à 30 % des sommes recouvrées par les cabinets d’avocats lorsqu’ils gagnent des affaires.’’

Certaines sociétés de gestion font également payer un intérêt annuel sur la somme prêtée, ce qui assure une liquidité supplémentaire dans le fonds. En effet, bien que la nature des affaires judiciaires puisse être très variable, la durée moyenne pour qu’une affaire aboutisse totalement est de 2 ou 3 ans. Les risques du financement de contentieux sont juridiques : perte de l’affaire et donc de l’investissement, récuperation d’un montant inférieur à celui investi, affaire qui met de nombreuses années à se résoudre, etc.

L’importance du système d’assurance dans le financement de contentieux

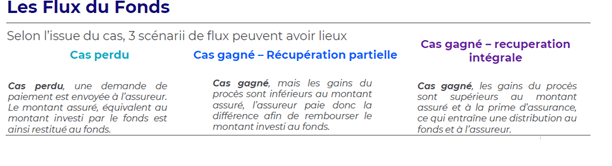

Les fonds sélectionnés par Althos font souscrire des polices d’assurance pour chaque cas afin de couvrir le risque de perte. Avec le développement du financement de contentieux, les sociétés de gestion font intervenir un tiers entre elles et le cabinet d’avocat : l’assureur. Celui-ci va assumer le remboursement de l’investissement dans le cas des affaires perdues. En contrepartie, il touche une prime d’assurance prise sur les sommes recouvrées lors d’affaires gagnées.

‘’Ce mécanisme apporte donc une relative protection du capital. Pour l’investisseur, la garantie de l’assureur couvre souvent les frais et la prime d’assurance.’’

La société de gestion discute avec les assureurs pour savoir, par exemple, les types de cas qui seront assurés et du montant de leur rémunération. La decision de l’assureur sur le fait de s’engager ou non sur une affaire va alors compter. D’autres règles apportant encore plus de protection peuvent être décidées. Par exemple, la socété de gestion IVO Capital Parners ajoute une clause indiquant que lorsqu’un cas n’est pas débouclé après un certain nombre d’années, le capital est restitué aux investisseurs par l’assureur. Cela offre une meilleure visibilité des cash-flows.

Des risques restent présents dans le cas de scénaris très négatifs, comme une rétractation de l’assureur dans le cas de succession d’affaires perdues, qui entraînerait ensuite un non-déploiement du capital dans le fonds. Moins probable, il existe aussi le risque de défaut de l’assureur.

Les avantages du financement de contentieux

Une décorrélation totale avec les autres classes d’actifs.

Un atout majeur du financement de contentieux est qu’il est complètement décorrélée de l’économie, des taux d’intérêt et des marchés traditionnels. Il n’y a aucun lien entre les décisions judiciaires et les cycles de marché. Par ailleurs, dans le cadre d’un fonds qui gère un portefeuille diversifié dans plusieurs pays, les juridictions sont différentes et le risque est par conséquent encore plus réparti. Un bel exemple de décorrélation pure et de diversification.

Un placement avec des rendements très asymétriques.

L’asymétrie du rendement intervient lorsque le gain potentiel espéré est largement supérieur au montant initial placé dans l’investissement. Le financement de contentieux est sans doute l’une des classes d’actifs offrant le plus d’asymétrie. La perte en capital est présente en cas de succession d’affaires perdues, mais lorsqu’une affaire est remportée, le montant touché en dommages et intérêts atteint aisément 4 fois les sommes investies.

‘’Ainsi, si la société de gestion sélectionne bien ses dossiers, il n’est pas rare de voir des gains 10 à 20 fois supérieurs au montant avancé ».

Des performances parmi les plus élevées dans le non-coté

Conséquence des deux premiers avantages, décorrélation et asymétrie, le financement de contentieux peut apporter des rendements annuels à deux chiffres. Des sociétés comme IVO Capital Partners évoquent un TRI net de 12 à 15 % par an, avec un taux de réussite des affaires légèrement inférieur à 50 %. D’autres sociétés de gestion se positionnent même sur des niches de marché et proposent un rendement annuel avoisinant les 16 % de rendement net annuel.

‘’Couplé à un système d’assurance, le rapport risque rendement des fonds de financements de contentieux est l’un des plus intéressants parmi toutes les classes d’actifs.’’

Il est important de préciser que cette classe d’actifs est relativement nouvelle en Europe, que les performances évoquées ici sont des estimations réalisées sur la base de modèles élaborés par les équipes de gestion et ne peuvent en aucun cas être considérés comme une performance certaine ni présager du futur.

Un marché du financement de contentieux en pleine croissance en Europe

L’Australie a été pionnière sur le marché du financement de contentieux, avant qu’il se démocratise à partir de 2006 aux Etats-Unis puis en Europe.

Selon une étude de novembre 2022 de Burford Capital, l’une des références du secteur, le financement de contentieux représente un marché mondial de plus de 900 milliards de dollars, avec plus de 2 000 milliards de dollars de demandes d'arbitrage en instance dans les 30 premiers pays du monde.

‘’Ce segment devrait croître de 10 milliards de dollars par an. Aux Etats-Unis, 36 % des cabinets d’avocat y avaient recours en 2018, contre seulement 7 % en 2013.’’

En Europe, ce marché reste mal couvert par les fonds locaux, la majorité des investisseurs étant basés aux Etats-Unis, au Royaume-Uni et en Australie. Mais sa croissance s’accélère et une poignée d’acteurs bénéficie d’un accès privilégié au marché européen. Selon des estimations d’IVO Capital Partners, la taille du marché du litigation représente actuellement 125 milliards d’euros en Europe, pour un taux de pénétration de seulement 0,8 % et une quinzaine d’acteurs sérieux. Les besoins de financement sur ce segment devraient augmenter de 8,8 % par an.

Comment investir dans le financement de contentieux avec Althos

À l’heure actuelle, sur cette classe d’actifs, la plupart des financeurs n’ont pas besoin d’ouvrir leurs opportunités aux investisseurs particuliers. Peu de fonds se sont encore engagés à long-terme, ce qui fait que les besoins en capitaux dépassent largement la liquidité disponible, le financement de contentieux étant relativement nouveau en Europe.

Vous souhaitez investir dans un fonds de financement de contentieux ? Contactez un conseiller dès maintenant pour une orientation de 30 minutes.

Avantages :

- Accès facilité à la justice : Les entreprises, y compris les PME, peuvent engager des litiges coûteux grâce au soutien financier d’un tiers financeur qui apporte les fonds nécessaires.

- Réduction des risques financiers : En cas de défaite, l’entreprise n’a pas à rembourser les fonds avancés, le risque étant supporté par le tiers financeur.

- Optimisation des ressources : Le financement libère des ressources pour d'autres priorités stratégiques.

- Amélioration des chances de gain de cause : Les tiers financeurs sélectionnent des affaires solides, ce qui peut renforcer la position d’une entreprise dans un litige ou un arbitrage international.

Inconvénients :

- Partage des gains : En cas de gain de cause, une part significative des indemnités est reversée au tiers financeur.

- Influence externe : Le tiers financeur peut imposer des conditions ou des limites sur la gestion stratégique du litige via le contrat de financement.

- Critères d’éligibilité stricts : Les affaires doivent offrir des perspectives solides de succès et de rendements financiers.

- Complexité accrue : Le recours à un third party litigation funding peut allonger les délais de préparation en raison des vérifications juridiques nécessaires.

Les tiers financeurs, qu’ils soient nationaux ou opérant à l’international, utilisent des critères rigoureux pour choisir les litiges à financer :

- Solide fondement juridique : Une évaluation détaillée de la validité du dossier selon le droit des affaires ou les normes juridiques pertinentes.

- Montant du litige : Les litiges à enjeux financiers élevés sont privilégiés, notamment dans les pays anglo-saxons où le financement de procès est une pratique courante.

- Probabilité de gain de cause : Les affaires offrant une forte probabilité de succès et un retour sur investissement attrayant sont retenues.

- Durée estimée : Les litiges avec une durée raisonnable permettent un retour plus rapide sur les fonds nécessaires au financement.

- Solvabilité de l’adversaire : Le tiers financeur vérifie la capacité de la partie adverse à payer les indemnités en cas de victoire.

- Expertise des avocats : La réputation et l’expérience des cabinets juridiques sont des éléments déterminants.

- Défaite judiciaire : En cas d’échec, le tiers financeur perd les fonds nécessaires qu’il a apportés.

- Durée des procédures : Les litiges peuvent être prolongés, immobilisant les capitaux et rendant le financement moins rentable.

- Changements réglementaires : En Europe, des décisions de la commission européenne ou des évolutions législatives pourraient impacter le cadre juridique du financement de contentieux.

- Conflits d’intérêt : Les tiers financeurs pourraient chercher à influencer les décisions pour maximiser leurs gains, ce qui pourrait ne pas toujours aligner leurs intérêts avec ceux des entreprises.

- Confidentialité : Le partage d’informations avec un third party financeur peut comporter des risques pour la confidentialité des données sensibles.

- Accès à de nouveaux dossiers : Grâce au financement de procédures, les cabinets français et internationaux peuvent représenter des clients qui n’auraient pas les ressources pour engager des actions en justice.

- Adaptation aux pratiques internationales : En arbitrage international, notamment dans les pays anglo-saxons, le recours à des solutions comme le third party litigation funding est courant. Les cabinets doivent s’adapter à ces standards.

- Optimisation des résultats : Les tiers financeurs exigent des cabinets une stratégie claire et une solide expertise juridique, renforçant ainsi la qualité des arguments présentés.

- Complexité administrative : Les cabinets doivent collaborer étroitement avec les financeurs pour satisfaire aux exigences des contrats de financement et des audits juridiques.

- Nouvelles opportunités : La pratique favorise l’émergence de modèles comme les success fees ou des partenariats renforcés entre cabinets et tiers financeurs.

-

Cadre réglementaire :

- En France, le financement de procès est encore émergent, avec un cadre juridique en évolution. Les tiers financeurs doivent respecter des règles strictes en matière de confidentialité et d’éthique.

- Au Royaume-Uni, la pratique est bien établie grâce à une réglementation claire qui encourage le third party funding dans les litiges commerciaux et les arbitrages internationaux.

-

Usage et perception :

- En France, le financement de contentieux reste limité à des affaires complexes ou à fort enjeu financier, souvent lié au droit des affaires.

- Dans les pays anglo-saxons, le recours à des solutions comme le litigation funding est courant et largement accepté comme un outil stratégique.

-

Marché mature vs émergent :

- Le marché français est en développement, porté par des acteurs locaux et internationaux publiant des offres de financement adaptées aux entreprises françaises.

- Le Royaume-Uni dispose d’un marché mature, dominé par des spécialistes en third party litigation funding.

-

Types de dossiers financés :

- En France, les litiges commerciaux et les recours collectifs émergent comme des cibles clés.

- Au Royaume-Uni, les arbitrages internationaux et les litiges transfrontaliers dominent, attirant des financeurs grâce à leur potentiel de retour sur investissement.