Les étapes clés pour réussir votre opération d’apport-cession

Deux étapes sont essentielles : les conditions à mettre en place pour que l’opération en elle-même se déroule correctement, et le choix de supports judicieux dans lesquels vous allez réinvestir les plus-values.

1/ Quel est l’intérêt d’une opération d’apport-cession ?

La plus-value réalisée lors de la cession de parts de société, est frappée par la flat tax, actuellement au taux de 30 %, et éventuellement à la Contribution Exceptionnelle sur les Hauts Revenus (CEHR), au taux de 3 %, puis 4 %.

Afin d’optimiser la cession de sa société, et différer voire effacer le paiement de cette fiscalité, le dirigeant d’entreprise peut réaliser une opération d’apport-cession.

‘’L’opération consiste, pour un dirigeant d’entreprise, à apporter les titres de sa société à une holding soumise à l’Impôt sur les Sociétés, qu’il contrôle, avant de la céder.’’

Lors de cet apport, la plus-value réalisée sur les titres de sa société est placée en report d’imposition. L’assiette et le taux d’imposition de la plus-value sont alors figés à la date de l’apport.

‘’Avant d’aller plus loin, Althos précise que l’apport-cession est un bon outil d’optimisation de cession de son entreprise d’un point de vue fiscal. Mais la fiscalité ne doit jamais être le seul guide pour orienter l'opération de cession. Le dispositif implique notamment des contraintes de blocage du capital. Un ensemble d’éléments liés à la situation personnelle et aux projets de l'investisseur sont à prendre en compte. Nos conseillers sauront orienter vers la bonne décision.’’

2/ Quelles sont les conditions pour que le report d’imposition soit maintenu ?

Le report d’imposition de la plus-value est conditionné au fait que la société apportée ne soit pas cédée dans un délai de 3 ans suivant l’apport.

Alors, pourquoi le report d’imposition est-il mis en avant dans le cadre d’une opération d’apport, puis de cession ?

En cas de cession dans les 3 ans suivants l’apport, le report d’imposition est maintenu, à condition que la holding réinvestisse 60 % du fruit de cession, sous un délai de 2 ans, dans des solutions éligibles au remploi, à savoir :

- Un investissement direct dans une activité opérationnelle ou une holding animatrice (commerciale, industrielle, artisanale, libérale, agricole ou financière),

- La souscription au capital d’une société opérationnelle ou d’une holding animatrice,

- La souscription à des fonds : FCPR, FPCI, SCR, SLP éligibles au remploi.

C’est lors de cette étape que les équipes d’Althos jouent un rôle essentiel, notamment pour orienter le cédant vers les meilleurs fonds éligibles pour le réinvestissement d’apport cession.

‘’Votre conseiller Althos sélectionne les meilleures solutions, vous permettant de valoriser votre capital tout en respectant vos obligations en matière de remploi éligible à l’article 150 0 B Ter du Code Général des Impôts.’’

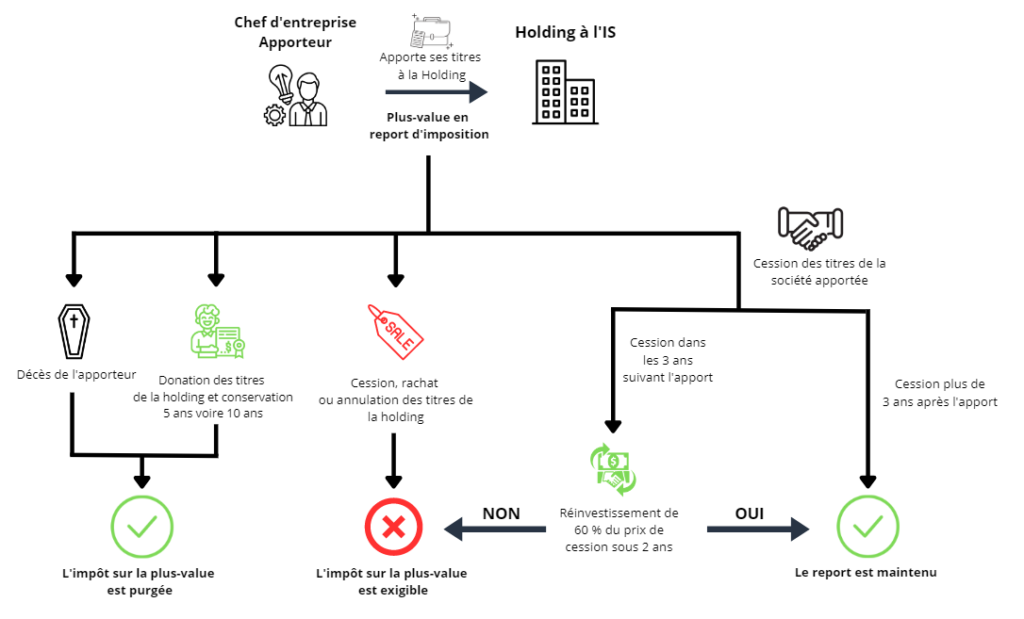

Mécanisme de l'apport-cession avec ses différents scénarios

Quand la fiscalité sur la plus-value devient-elle exigible ?

Le report d’imposition prend fin, rendant alors exigible l’impôt sur la plus-value, en cas de :

- Cession à titre onéreux des titres de la holding,

- Réduction de capital ou dissolution de la holding,

- Non-respect des obligations de remploi sous un délai de 2 ans suivant la cession.

La plus-value peut-elle être définitivement purgée ?

L’apport-cession est un mécanisme qui permet le report et non l’annulation de l’imposition. La plus-value placée en report étant liée au chef d’entreprise, la fiscalité est définitivement purgée lors de son décès.

La donation des titres de la holding à ses enfants par exemple, permet également de purger la fiscalité, sous réserve que le donataire conserve les titres de la holding 5 ans, voire 10 ans en cas de remploi sur des FCPR, FPCI, SCR ou SLP. Attention, à défaut du respect du délai de conservation, le donataire sera redevable de l’impôt sur la plus-value initialement placée en report.

Conclusion

Les conseillers Althos vous accompagnent dans toutes les étapes clés d’une opération d’apport-cession :

Pour vérifier la pertinence de réaliser un apport-cession, selon votre situation, et vos objectifs (besoin de revenus complémentaires, besoin de liquidités, projets patrimoniaux, transmission…)

Pour savoir comment remployer au mieux le fruit de la vente, tant sur les solutions éligibles à l’article 150-0-B Ter du CGI, que sur les 40 % libres.