L'article 150-0 B ter du Code général des impôts (CGI) est un dispositif fiscal français destiné à favoriser le réinvestissement des plus-values réalisées lors de la cession de titres. Ce mécanisme permet aux contribuables de bénéficier d'un report d'imposition des plus-values sous certaines conditions.

Qu’est-ce que le report d'imposition régit par l’article 150-0 B ter du CGI ?

Le report d’imposition prévu par l’article 150-0 B ter du Code Général des Impôts (CGI) permet aux contribuables de différer le paiement de l’impôt sur les plus-values en report réalisées lors de l’apport des titres ou droits à une société. Ce régime est mis en œuvre pour offrir une certaine flexibilité financière aux contribuables, notamment en leur permettant de réinvestir immédiatement les fonds issus de l’opération sans avoir à s’acquitter de l’impôt sur la plus-value. Ce dispositif est soumis aux conditions strictes définies dans la rédaction en vigueur de la loi, notamment l’engagement de réinvestissement.

Le réinvestissement doit être réalisé dans une société contrôlée ou dans des structures ou groupements éligibles, tels que des fonds de private equity ou d'autres valeurs répondant aux critères établis. Le report est imposée selon des modalités précises, prenant en compte des droits spécifiques liés au respect des conditions fiscales et patrimoniales.

En cas de non-respect des obligations ou si l’apporteur transfère son domicile fiscal hors de France, le droit au maintien du report peut être perdu, entraînant l’exigibilité immédiate de l’impôt.

Quels sont les avantages du report d'imposition ?

Le report d'imposition comporte de nombreux avantages :

- Une meilleure optimisation fiscale :

- Le report d’imposition permet de différer le taux d’imposition applicable aux plus-values lors de l’apport des titres reçus à une société holding contrôlée.

- En cas de décès, de donation des titres (sous réserve de mentionner chaque année les évolutions dans la déclaration fiscale) ou de transmission à un donataire, le paiement de l’impôt peut être annulé. La plus-value placée peut alors être exonérée si le nom du donataire respecte les obligations déclaratives prévues.

- Si la transmission intervient dans le cadre d’un pacte civil de solidarité ou via une clause d’assistance patrimoniale, les avantages fiscaux peuvent également être maintenus.

- Une augmentation de la capacité d’investissement :

- En différant le paiement de l’impôt, le contribuable peut réinvestir la totalité des fonds dans une société holding ou une autre structure éligible, maximisant ainsi la proportion des titres réinvestis.

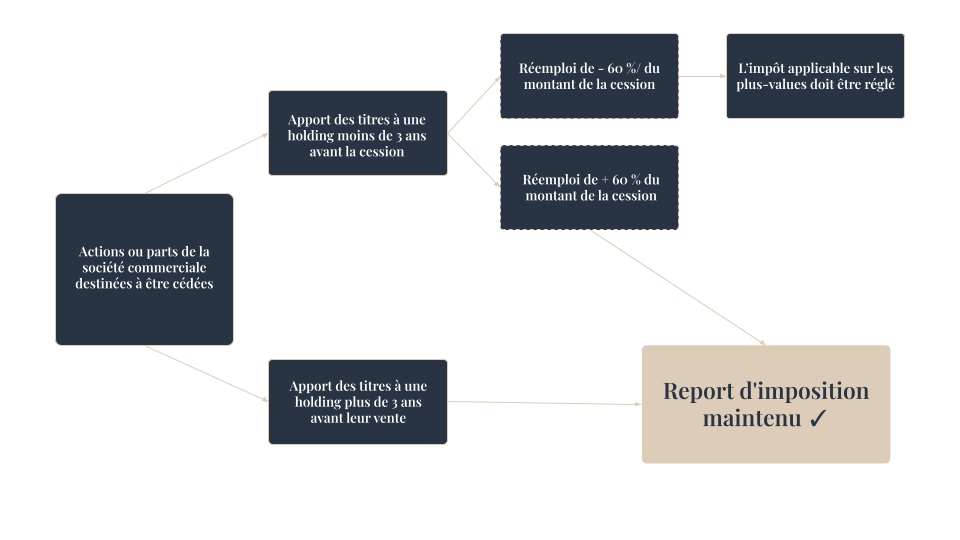

- Dans le cas d’une opération de réinvestissement, au moins 60 % du produit de la vente doit être réinvesti dans des actifs d’exploitation ou des valeurs éligibles dans un délai de deux ans si la cession intervient avant trois ans.

- La diversification patrimoniale :

- Le réinvestissement peut se faire dans des fonds de private equity, des groupements ou d'autres sociétés, permettant de diversifier les risques.

- Ce mécanisme est particulièrement pertinent pour un contribuable contrôlant une société qui souhaite maintenir de plein droit une influence stratégique sur ses actifs.

En savoir sur le mécanisme d'apport-cession

Quelles sont les conditions de réinvestissement en apport cession ?

Le report d’imposition est un processus qui s’exécute automatiquement lorsque l’apport des titres :

- est effectué en France ou dans un Etat membre de l’UE [ou encore dans un pays ayant conclu avec la France un accord de lutte contre la fraude fiscale],

- bénéficie à une société soumise à l’impôt sur les sociétés [IS].

De plus, la société attributaire de l’apport des titres doit être contrôlée à la date de l’apport par le contribuable bénéficiant du régime du report d’imposition.

Ce même contribuable est censé contrôler ladite société lorsqu’il dispose :

- en direct [ou par l’intermédiaire de son conjoint, de ses ascendants ou descendants ou de héritiers collatéraux directs] de plus de 50% des droits de vote ou des droits dans les bénéfices sociaux de la société dont il est propriétaire ou copropriétaire,

- seul, de la majorité de ces mêmes droits, si un accord a été établi avec d’autres actionnaires ou associés,

- ou lorsqu’il a tout pouvoir de décision.

En cas de soulte (dans le contexte, la soulte est une somme d’argent versée en compensation de l’échange d’un bien contre un autre dont la valeur est plus élevée), le montant de ce dédommagement ne doit pas être supérieur à 10% de la valeur des titres reçus dans l’échange. A noter : la plus-value est imposée dans le cadre de l’exercice fiscal de l’année correspondant à l’apport.

Schéma de l'apport-cession régit par l'article 150-0 B TER :

Cas pratique pour comprendre l’intérêt de l’apport cession et du report d’imposition

Le véritable intérêt de l’apport cession est de pouvoir réinvestir l’entièreté du capital généré par la cession des titres.

Monsieur A n’opte pas pour l’apport cession

– Situation initiale : Monsieur A détient 100% de l’entreprise A qu’il a acquis pour 100 000 euros il y a 10 ans. Il souhaite céder son entreprise à un repreneur au prix de 1 100 000 euros.

– Etape de cession : Lors de la cession, Monsieur A réaliserait une plus-value de 1 000 000 euros.

– Fiscalité : en raison de cette cession, sauf régime de faveur, la plus-value serait imposée de la manière suivante :

- 1. Impôt sur le revenu : 12.8% soit 128 000 euros

- 2. Prélèvement sociaux : 17.2% soit 172 000 euros

- 3. Contribution exceptionnelle sur les haut revenus (CEHR) : 4% soit 40 000 euros

– Liquidité disponible pour investir : il reste donc 760 000 euros à Monsieur A pour investir et générer des revenus.

Monsieur B opte pour l’apport cession

– Situation initiale : Monsieur B détient 100% de l’entreprise B qu’il a acquis pour 100 000 euros il y a 10 ans. Il souhaite céder son entreprise à un repreneur au prix de 1 100 000 euros.

– Etape d’apport : Monsieur B apporte 100% de ses titres à une holding qu’il contrôle, en amont de la cession au repreneur. Il réalise alors une plus-value d’un montant de 1 000 000 euros. En application de l’article 150-0 B Ter du CGI, la plus-value est placée en report d’imposition.

– Etape de cession : La holding détenue par Monsieur B cède 100% des parts au repreneur pour un montant de 1 100 000 euros. La holding ne réalise aucune plus-value imposable : elle a acquis et cède les titres de l’entreprise B au même prix (1 100 000 euros).

– Fiscalité : en raison du mécanisme d’apport cession, et comme ce n’est pas directement Monsieur B qui encaisse la plus-value générée, elle n’est pas imposée immédiatement : il y a report d’imposition.

– Liquidité disponible pour investir : à travers sa holding, Monsieur B dispose donc de 1 100 000 euros à investir pour générer des revenus soit 340 000 euros supplémentaire par rapport à Monsieur A.

Attention : Monsieur B devra toutefois réinvestir au minimum 60% du fruit de la cession dans des actifs non cotés pour pouvoir continuer de bénéficier du report d’imposition.

Comment Althos Invest vous accompagne dans l’optimisation de votre réinvestissement sous l’article 150-0 B ter ?

L’article 150-0 B ter du Code général des impôts représente une opportunité précieuse pour les entrepreneurs souhaitant différer l’imposition de leurs plus-values et réinvestir leur capital de manière stratégique. Toutefois, pour tirer pleinement parti de ce dispositif, il est crucial de sélectionner des investissements conformes aux exigences fiscales et alignés avec vos objectifs patrimoniaux.

Chez Althos Invest, nous vous accompagnons à chaque étape de votre apport-cession, en vous aidant à structurer une stratégie d’investissement optimale et sécurisée.

Nous vous aidons à :

- Optimiser votre fiscalité en respectant les conditions de réinvestissement imposées par l’article 150-0 B ter du CGI.

- Sélectionner des opportunités d’investissement performantes et éligibles afin de maximiser la rentabilité tout en protégeant votre capital.

- Diversifier intelligemment vos placements en orientant vos ressources vers des secteurs porteurs et conformes aux obligations réglementaires.

Grâce à notre savoir-faire en gestion de patrimoine, nous élaborons avec vous une stratégie sur mesure pour transformer votre apport-cession en un véritable levier de croissance et de sécurisation patrimoniale.

Faites de votre cession d’entreprise une opportunité d’investissement stratégique avec Althos Invest !

*Ce texte ne constitue en rien un conseil légal ou de placements financiers.

La sélection de fonds éligibles au 150-0 B ter d'Althos

Ce dispositif permet de différer l'impôt sur la cession des titres d'une société. En réinvestissant le produit de cession dans l'acquisition de titres d'une autre société, sous conditions strictes, l'impôt est reporté.

-

Il faut réinvestir au moins 60 % du produit de cession dans une société, de préférence des sociétés de capital-risque, et respecter des critères comme la durée de détention et la notion de contrôle sur la société cible.

-

Il permet de réduire les prélèvements sociaux sur les plus-values et optimise le capital initial en réinvestissant dans des solutions d'investissement, comme des fonds communs ou des fonds professionnels, tout en bénéficiant d'un report d'impôt.

gh8yea