Un marché avec des besoins d’investissements colossaux

Un rapport de l’OCDE estime à 6 000 milliards d’euros par an le montant à investir dans les infrastructures d’ici 2030, soit un total de près de 50 000 milliards d’ici la fin de cette décennie. Ces besoins en infrastructures sont gigantesques et vont être portés par trois grandes tendances dans les années à venir :

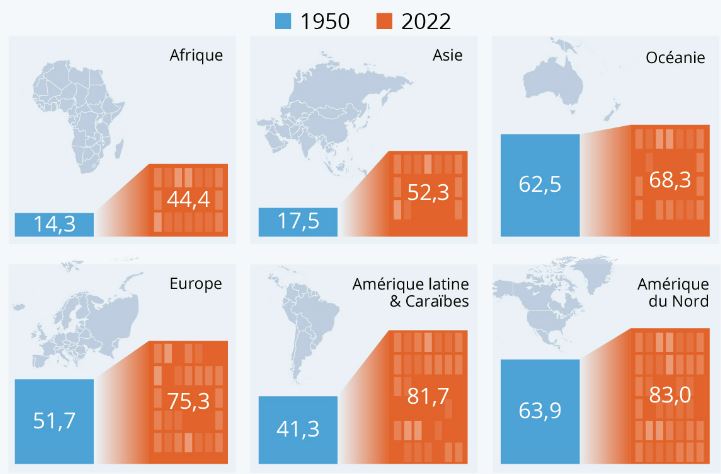

1/ La croissance de la population mondiale et les défis qui en découlent, comme l’urbanisation et la densification des transports.

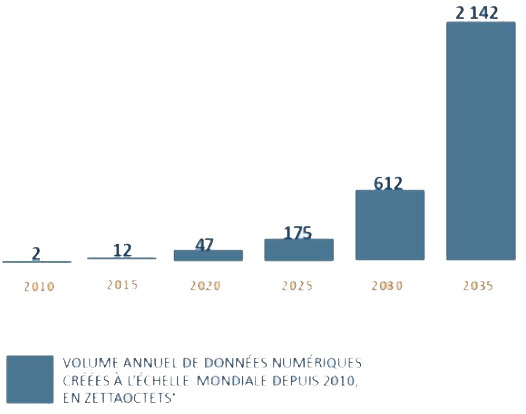

2/ La révolution numérique, avec un usage toujours plus important et un besoin en infrastructures numériques (télécoms, data centers) pour héberger un volume de données en forte croissance, mais également en infrastructures terrestres (logistique, routes, ports, etc.).

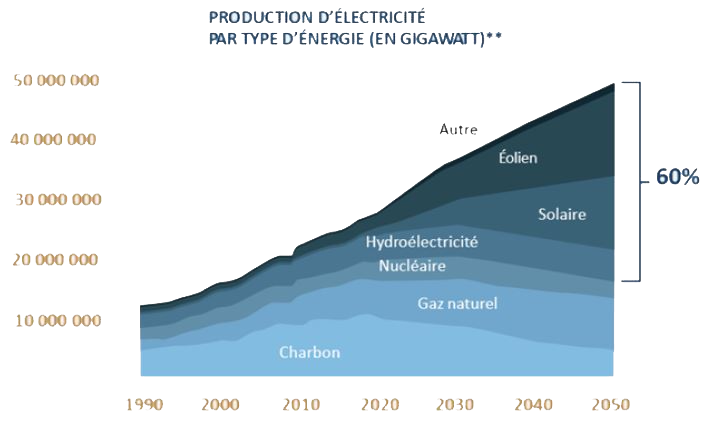

3/ La transition écologique, qui entraîne de grands défis pour les États et les entreprises. L’agence internationale de l’énergie estime que l’objectif de neutralité carbone en 2050 implique une électricité à 60% ‘’propre’’ et 3 500 milliards de dollars d’investissement par an pendant 30 ans.

Selon une étude de l’Institute for Health Metrics and Evaluation (IHME) sur les projections démographiques, 68 % de la population mondiale vivra en ville à l’horizon 2050 contre seulement 55 % en 2022. Un chiffre principalement porté par la poursuite du développement urbain en Afrique et en Asie.

Les fonds d’infrastructures : nouveaux acteurs essentiels pour financer efficacement les défis environnementaux de demain aux côtés des États trop endettés

Face à un endettement souvent important, les Etats peinent à investir l’argent public dans des infrastructures essentielles au redressement ou au développement économique. Pour pallier ce problème, les fonds jouent un rôle primordial, non seulement en apportant des capitaux, mais également leur savoir-faire.

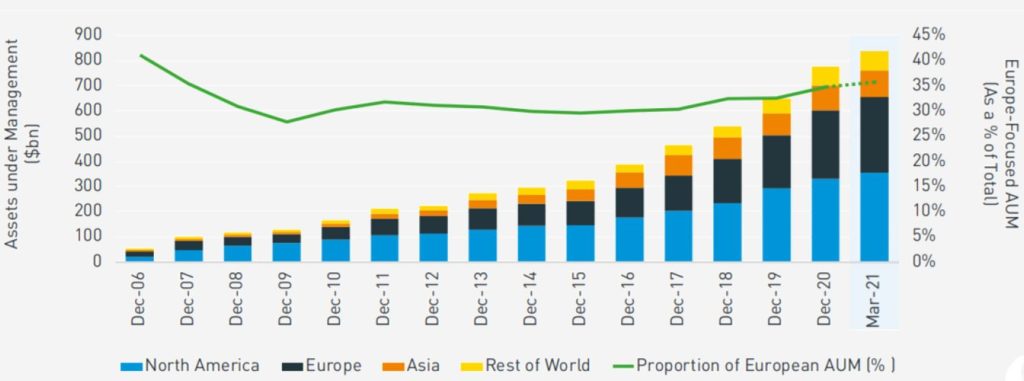

Les fonds deviennent donc indispensables pour structurer le financement de projets souvent complexes. Nous constatons que, partout dans le monde, les fonds ont largement augmenté leurs encours dédiés aux infrastructures entre 2006 et 2021 :

D’après Preqin, ces encours devraient encore fortement progresser dans les années à venir pour atteindre 1 800 milliards de dollars en 2026. Les infrastructures non cotées supplanteraient alors l’immobilier parmi les actifs réels.

Un marché avec des acteurs d’envergure, expérimentés et structurés…

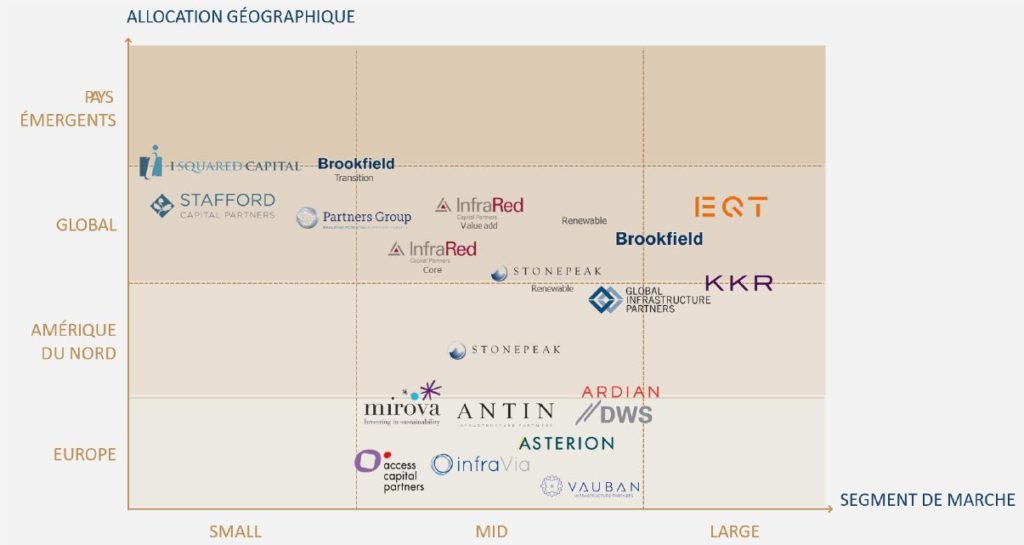

Le secteur des infrastructures non cotées est déjà dense. Parmi les plus gros acteurs, nous pouvons nommer Brookfield, GIP, KKR ou encore EQT. La classe d’actifs est aussi très hétérogène en termes de secteurs et de maturités des projets, la diversité des fonds est donc importante.

Comment investir dans des fonds d’infrastructures non cotées ?

Jusqu’en 2020, il était impossible pour un investisseur privé d’accéder aux fonds d’infrastructures non cotées, pour deux raisons principales :

1/ Les minimums d’investissement étaient largement supérieurs à 10 millions, voire à 100 millions d’euros.

2/ Les durées d’investissement étaient supérieures à 15 ans.

Toutefois, depuis 2020, l’offre tend à s’adapter aux besoins des investisseurs privés. Les grands assureurs comme Generali, Axa ou Suravenir référencent des FCPR via l’assurance-vie française. Ces produits règlent les deux problèmes de montant et de durée d’investissement car :

1/ Ces fonds sont toujours ouverts et permettent de bénéficier d’une bonne liquidité, voire d’une liquidité garantie par l’assureur.

2/ Ils proposent des tickets d’entrée à partir de 10 000€.

Nous présentons ici trois principaux FCPR qui visent des performances annuelles (non garanties) comprises entre 4 et 6%.

Le FCPR GF Infrastructures durables, proposé par Infranity (filiale de Generali Investments) est classé Article 9 SFDR et permet d’investir largement, dans tous les secteurs des infrastructures non cotées. Lancé en mars 2020, le portefeuille est constitué d’une quinzaine de lignes avec une répartition équitable entre de la dette d’infrastructures et des actifs réels. La diversification géographique est forte, notamment en Europe. Les points forts du fonds : une sélection rigoureuse des sous-jacents, un track-record éprouvé, une liquidité assurée par Generali France et une valorisation bi-mensuelle. Le rendement net annuel visé est de 4%.

Le FCPR Axa Avenir Infrastructure investit à environ 70% dans des actifs d’infrastructures non cotés, en direct dans des sociétés ou en indirect via des parts d’autres fonds. Une poche de 30 % d’actifs cotés est conservée. Tous les secteurs des infrastructures sont concernés, avec une dominante en énergies, mobilité et numérique. La répartition géographique est mondiale. La valorisation est bi-mensuelle et le fonds affiche une performance annualisée de 6,55% depuis sa création en septembre 2020. Il est disponible en exclusivité sur les contrats AXA.

Le FCPR Eiffel Infrastructures vertes propose un portefeuille de sociétés produisant de l’énergie renouvelable. Le fonds finance le développement, la construction et l’exploitation de projets notamment éoliens ou solaires, majoritairement dans l’Union Européenne. Les actifs non cotés représentent au minimum 80% du portefeuille et une petite poche d’actifs cotés est conservée. Ce nouveau fonds a été lancé en septembre 2022 et cible une performance annuelle autour de 4 à 5%. Ce FCPR, qui est Article 9 SFDR, est disponible sur les contrats Suravenir et Spirica, avec une valorisation hebdomadaire et une liquidité assurée par les partenaires assureurs.

D’autre part, pour les investisseurs disposant d’un patrimoine financier d’au moins 1,25 millions d’euros, Althos recommande 3 fonds « evergreen » constitués par des grands noms du secteur. Ces fonds ont un minimum d’investissement de 10 millions d’euros. Pour s’affranchir de cette contrainte, Althos mutualise les investissements de ses clients via des contrats luxembourgeois et offre un accès à partir de 125 000 € par fonds :

J.P.Morgan Infrastructure Investments Fund est le plus gros fonds d’infrastructures au monde avec près de 30 milliards de dollars d’actifs sous gestion. Créé en 2007, ce fonds evergreen se concentre sur des infrastructures Core/Core+ régulées dans les énergies, les transports ou les réseaux de distribution. Les investissements sont réalisés dans le monde entier. La performance nette annuelle visée est de 8%, avec une liquidité trimestrielle. L’investissement minimum avec Althos est de 125 000€.

KKR Diversified Core Infrastructure Fund est un fonds evergreen qui investit dans des infrastructures Core situées dans les pays de l’OCDE, dans deux secteurs principaux : les énergies et les télécoms. Géant du secteur, KKR compte près de 500 milliards de dollars d’actifs sous gestion. La performance nette annuelle visée est de 8%. La liquidité est trimestrielle. L’investissement minimum avec Althos est de 125 000€.

Rive Tangible Assets Income Fund est un fonds evergreen qui investit principalement sur des actifs réels et résilients dans les secteurs de l’aviation pour la sécurité civile, les wagons de trains et les équipements industriels. Ce type de sous-jacents assure une récurrence des revenus. Les investissements sont réalisés en Europe. La performance nette annuelle visée est de 8%. La liquidité est trimestrielle. L’investissement minimum avec Althos est de 125 000€.

Inaccessibles jusqu’à récemment pour un investisseur privé, les fonds d’infrastructures non cotées sont désormais incontournables dans un portefeuille diversifié, compte tenu de leurs avantages spécifiques comme la résilience en période de crise, les revenus récurrents et l’indexation à l’inflation. Selon nous, les opportunités seront nombreuses face à des besoins colossaux et à des Etats endettés. Les fonds d’infrastructures jouent en effet un rôle central pour répondre aux défis démographiques, technologiques et énergétiques de demain.